[윤수지 기자] 거래 은행이 부실로 영업이 정지되거나 파산하더라도 예금자들은 일주일 내로 5,000만원까지 예금보험금을 받을 수 있게 된다.

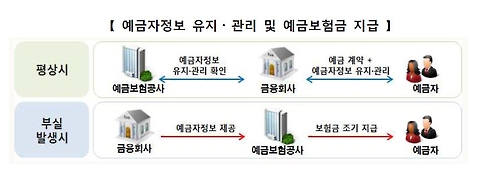

금융위원회와 예금보험공사는 25일 예금보험금의 신속한 지급을 의무화한 예금자보호제도 개선방안을 마련했다고 밝혔다.

예금자 보호제도는 금융기관이 파산해 예금을 지급할 수 없는 경우 원금과 소정의 이자를 합쳐 1인당 최고 5천만원까지 원리금을 보호해주는 제도다.

2011년 저축은행 부실 사태를 계기로 저축은행들은 영업 취소일로부터 7일 내 고객에게 예금보험금을 지급하는 시스템을 갖췄다.

그러나 은행권은 아직 이런 시스템을 구축하지 않은 상태다.

현행 예금자보호법은 예금보험금 지급 시한을 명시하지 않고, 보험금 지급 여부 결정 시한만 2개월로 두고 있다.

이에 금융위는 예금자보호법 시행령을 개정해 '영업인가 취소일로부터 7일 이내'에 예금보험금을 지급하도록 명시할 계획이다.

미국은 예금보험금을 '최대한 빨리(as soon as possible)', 유럽연합(EU) 국가들은 7일 내 지급하도록 명시하고 있다.

아울러 금전신탁에 편입된 정기예금이 새롭게 예금자 보호 대상에 추가된다.

보호 대상은 주로 정기예금형 특정금전신탁으로, 고객이 최소 2천만원 이상 은행·증권사 등 금융회사에 신탁하면 금융회사가 정기예금에 투자하는 방식의 상품이다.

그동안 비슷한 신탁상품인데도 퇴직연금과 개인종합자산관리계좌(ISA)에 편입된 예금은 예금자 보호대상에 포함됐지만 금전신탁에 편입된 예금은 대상에서 제외돼 형평성에 어긋난다는 지적이 있었다.

보호 한도는 금전신탁에 편입된 예금과 다른 일반 예금 등을 합해 산정한다. 퇴직연금에는 별도 보호 한도가 적용된다.

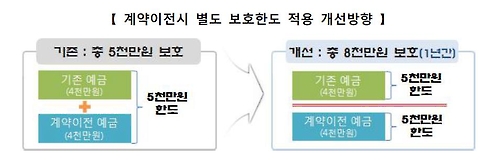

개선안은 또 금융회사 간 계약을 이전했을 때도 1년간 각 금융회사에 별도 보호한도 5천만원을 적용하기로 했다.

지금은 저축은행 등 금융회사가 합병하는 경우에만 신설 금융회사와 소멸 금융회사 예금에 1년간 별도 보호 한도를 적용했다.

예를 들어 예금자가 A은행에 4천만원, B은행에 4천만원의 예금이 있는데 두 은행이 합병 1년 안에 영업정지가 된다면 예금자는 8천만원의 예금을 그대로 돌려받을 수 있다. 보호 한도가 각각 적용되기 때문이다.

그러나 계약이전 때는 즉시 두 금융회사의 예금을 합쳐 보호 한도를 적용해 예금자에게 8천만원의 예금이 있더라도 5천만원까지만 돌려받을 수 있었다.

개선안은 또 부실 사태 때 금융회사에 적용하는 정리 방식을 금융지주회사에도 도입하기로 했다.

부실 금융지주회사 정리를 위한 가교 지주회사 설립 근거를 법에 명시하는 방식이다.

금융위는 내년 2분기 중 예금자보호법 개정안을 국회에 제출하고, 법률이 통과하면 시행령과 하위 규정을 정비할 예정이다.