[윤수지 기자] 저축은행에서 대출을 받은 개인사업자 중 취약 대출자의 부실 위험이 증가하고 있어 관찰이 필요하다는 지적이 제기됐다.

4일 금융권에 따르면 공은정 예금보험공사(예보) 선임조사역은 최근 예보 계간지 '금융리스크리뷰'에 실은 '저축은행업권의 개인사업자대출 현황 및 리스크요인' 보고서에서 저축은행 업무보고서와 NICE신용정보 데이터를 분석한 결과를 내놨다.

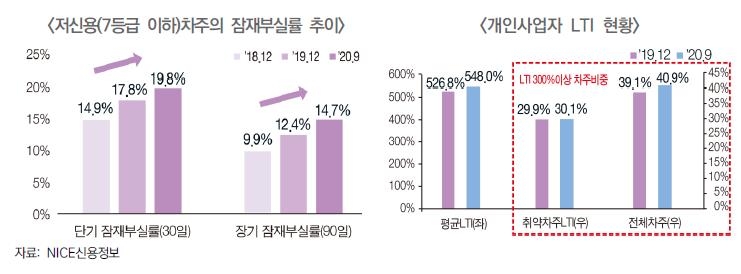

분석에 따르면 지난해 9월 기준 국내 저축은행에서 대출을 받은 개인사업자 중 7등급 이하 저신용자의 '단기 잠재부실률'은 19.8%로 전년 말(17.8%)보다 2.0%포인트(p) 상승했다.

단기 잠재부실률은 대출자 가운데 30일 이상 연체 기록을 가진 사람의 비중을 의미한다.

90일 이상 연체 기록이 있는 사람 비중인 '장기 잠재부실률'은 같은 기간 12.4%에서 14.7%로 2.3%p 높아졌다.

개인사업자의 채무상환 부담도 늘었다.

저축은행 전체 개인사업자 대출자 중 소득 대비 대출비율(LTI)이 300% 이상인 사람 비중이 작년 9월 40.9%로 전년 말 대비 1.8%p 올랐다.

3곳 이상에서 돈을 빌린 다중채무자이면서 연 소득 3천만원 이하이거나 저신용 등급(7∼10등급)인 취약 대출자 중에 LTI가 300%를 넘는 사람 비중도 39.1%에서 40.9%로 높아졌다.

신종 코로나바이러스 감염증(코로나19) 영향으로 경기에 민감한 업종의 영업환경이 악화한 것도 개인사업자 대출 위험 요인으로 지적됐다.

코로나19로 매출에 직접적인 타격을 받는 도소매업과 숙박·음식업종의 영세사업자 비중은 각각 19.7%, 23.3%로 전 업종 평균인 18.3%를 넘어선다.

또 경제활동 위축으로 임대 수요 감소가 이어지면 개인사업자 부동산담보대출의 담보가치가 떨어지거나 대출자 상환 능력이 낮아질 우려가 있다.

보고서는 "앞으로 금리 인상이나 코로나19 금융지원 종료 등이 현실화하면 개인사업자 대출자가 직접적인 타격을 입을 것으로 예상된다"며 "개인사업자대출 취급 규모나 비중이 높고 자산건전성이 취약한 저축은행을 중심으로 경기침체에 따른 매출 감소, 폐업 증가 등이 대출 부실로 전이되는지 지속적인 모니터링이 필요하다"고 강조했다.